Bristol-Myers Squibb

В какие акции сейчас не страшно вкладываться

- 05 июля 2022, 13:41

- |

Глобальный уход от риска

С начала года все крупные рынки акций, включая российский, находятся под жестким давлением, показывая самую глубокую и затяжную просадку за много лет. Волны подъема случаются, но держатся недолго.

Это вызывает повышенный спрос среди инвесторов на бумаги с низкой волатильностью, которые легче переносят и локальные перегревы, и последующие откаты. Причем данный тренд явно носит глобальный характер.

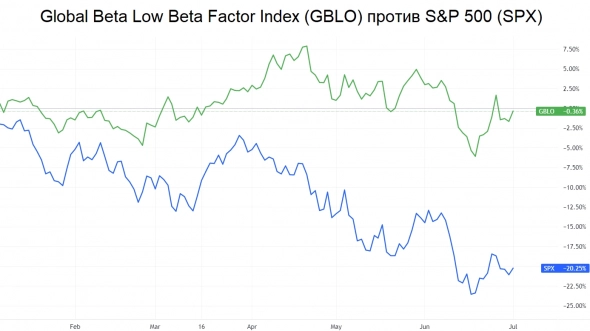

В США с января S&P 500 потерял 20%, в то время как акции с низкой бетой из состава того же индекса в среднем не потеряли ничего. Они показывают ±0% по итогам полугодия, что можно увидеть из сравнения двух графиков внизу.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Сильные финансовые результаты Bristol Myers Squibb за 2021 г. В ожидании новых патентов

- 08 февраля 2022, 17:05

- |

О компании

Bristol Myers Squibb – американская транснациональная фармацевтическая компания, являющаяся одной из фармгигантов. Компания занимается разработкой лекарственных препаратов от рака, ВИЧ/СПИД, сердечно-сосудистых заболеваний, диабета, гепатита, ревматоидного артроза и психологических расстройств. Подробнее о Bristol-Myers Squibb читайте в обзоре компании.

Финансовые результаты

В 2021 г. Bristol Myers Squibb получила общей выручки на 9% больше, чем в 2020 г. – $46,39 млрд. Основными драйверами роста в этом году стали антикоагулянт Eliquis, продажи которого увеличились на 17% и препарат Yervoy, предназначенный для лечения меланомы, рост его продаж составил 20%.

Рост большей части остальной продукции компании за год составил 5-9% за исключением препаратов, выпущенных относительно недавно, чей годовой прирост выручки оказался выше 100% – Reblozyl для лечения анемии, Zeposia для лечения склероза и Onureg, предназначенный для лечения миелоидного лейкоза. Самым продаваемым препаратом по-прежнему остаётся противоопухолевый иммуномодулятор Revilmid, выручка от которого в 2021 г. составила $12,82 млрд или 27,64% от общей выручки.

( Читать дальше )

Перспективы рынка Бигфармы. Выжимка из аналитического отчёта Evaluate Rharma.

- 20 сентября 2021, 20:51

- |

В периоды неопределенности мне комфортнее находится в понятных для меня отраслях. Сектор здравоохранения сейчас составляет треть моего портфеля. Вообще фармгиганты для меня сейчас наиболее интересны по ряду причин:

☑️ у компаний низкая бэта

☑️ высокие дивиденды в районе 3-4%

☑️ текущая ДД фармгигантов выше 5 летних средних значений, что косвенно указывает на недооценку компаний

☑️ фармкомпании практически не росли эти 5 лет, сейчас цены на акции на уровне 2015 года. При этом их выручка росла и дивиденды они увеличивали ежегодно.

☑️ после COVID у компаний будет отложенный рост выручки и прибыли за счёт возобновления лечений и операций.

☑️ крупнейшие фармацевтические компании являются своего рода инвестиционным фондом, которые участвуют в разработке онкологических препаратов, редактировании генома, создании вакцин и т.д. и имеют множество коллаборации с мелкими биотехами.

В своем портфеле я держу 3 компании из Бигфармы (#BMY, #MRK и #AMGN), несмотря на «встречный» ветер по отношению к сектору и нависающие риски регулирования цен в фармацевтической отрасли.

( Читать дальше )

Bristol-Myers Squibb. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:43

- |

Bristol-Myers Squibb ($BMY)

Биофарма. Я сам узнал об этой компании буквально пару месяцев назад, и почти сразу купил ее. Загрузил немного депо со средней 63,65$, что дает около 3,1% годовых в виде дивидендов. Пока взял мало, под дополнительную покупку этих акций у меня зарезервированы еще средства. Что мне в ней понравилось? Во-первых, BMY не снижала дивиденды более 70 лет (ну или около того, в 50-х годах я запутался, но ведь не суть?) — это большой плюс для тех, кто ищет акции «купил и забыл». А утвержденная программа обратного выкупа на $6,4 млрд (3-4 млрд в 2021 г.) при рыночной капитализации 137 млрд дает инвесторам еще почти 5% потенциальной прибыли. Во-вторых, бета волатильности 0,62 (правда это не мешает ей за пару месяцев ходить на 50%). В-третьих, и самое главное, — это увеличение в 2019 г. активов с 35 млрд до 130 млрд за счет покупки Celgene за 95 млрд. Я думаю, это даст в долгосрочной перспективе очень хороший профит. По крайней мере, выручка компании диверсифицирована между несколькими флагманскими препаратами, и нет такого, что один препарат генерирует половину выручки (как у

( Читать дальше )

Основные фармацевтические компании рассчитывают на успешный 2021 год и торгуются с 35% дисконтом к рынку - J.P. Morgan

- 29 января 2021, 16:39

- |

В преддверии отчета по прибылям в четвертом квартаре у фармацевтических компаний в США, J.P. Morgan ожидает положительный попутный ветер, который приведет к «твердому» 2021 году.

В инвестиционной заметке говорится, что Уолл-стрит сосредоточена на ближайшем потенциале реформы цен на лекарства и предстоящем цикле утраты эксклюзивности сектора.

Основные данные ожидаются для для Eli Lilly (LLY), Bristol Myers Squibb (BMY;), Merck (MRK) и AbbVie (ABBV).

Johnson & Johnson (NYSE: JNJ) и Eli Lilly на данный момент опубликовали прогноз на 2021 год, и обе компании обеспечили выручку и прибыль на акцию выше ожиданий. JP Morgan надеется, что эта тенденция продолжится в более широкой группе на следующей неделе.

Продолжающееся ослабление доллара послужит попутным ветром для четвертого квартала ( на этот сектор приходится около 55% продаж за пределами США), что должно обеспечить прибыль от продаж выше от 50 до 100 базисных пунктов по сравнению со спотовыми ставками в третьем квартале.

( Читать дальше )

Баффетт делает ставку на новый сектор? Мое видение ситуации

- 22 ноября 2020, 12:34

- |

На этой неделе появилась информация, что инвестиционная компания Berkshire Hathaway всемирно известных инвестиционных гуру У. Баффетта и Ч. Мангера сделала несколько больших покупок в третьем квартале и приобрела доли в шести абсолютно новых компаниях. На какой сектор сейчас делает ставку Оракул из Омахи и почему?

Все мы помним, как во втором квартале 2020 г. Уоррен Баффетт шокировал весь мир, когда он продал полностью семь позиций — это были все четыре американские авиакомпании, а также Restaurant Brands, Goldman Sachs и Occidental Petroleum. Однако в третьем квартале старина Баффетт снова вернулся в игру и приобрел доли в шести абсолютно новых компаниях.

Это следующие компании: AbbVie, Merck, Bristol Myers Squibb, Pfizer, Snowflake и T-Mobile US. Если вы внимательно присмотритесь к этому списку, то из этих шести новых компаний четыре компании — это фармацевтические компании: AbbVie, Merck, Bristol Myers Squibb и Pfizer. В каждую из трех компаний — AbbVie, Merck и Bristol Myers Squibb — Berkshire Hathaway проинвестировала примерно по $1.8 млрд, и сейчас суммарная доля этих компаний в портфеле Berkshire Hathaway составляет 2.4%, а в компанию Pfizer было проинвестировано $135 млн. Это значительная сумма даже для такого крупного инвестора, как Уоррен Баффетт.

( Читать дальше )

Уоррен Баффетт покупает 6 акций в 3-м квартале, сбрасывает Costco

- 19 ноября 2020, 06:12

- |

Конгломерат Уоррена Баффета (сделки, портфель) стоимостью $ 545,8 млрд, Berkshire Hathaway Inc. (NYSE:BRK.A)(NYSE:BRK.B), раскрыла свой портфель акций за третий квартал 2020 года в понедельник (16-11-2020).

Потратив на акции более 140 миллиардов долларов, известный гуру и два портфельных менеджера, Тед Уэшлер и Тодд Комбс, в течение квартала заняли шесть новых позиций, в основном в биотехнологических компаниях. Berkshire инвестировала в

- Snowflake Inc. (NYSE:SNOW) - 6,125,376 акций (2,2% бизнеса)

- AbbVie Inc. (NYSE:ABBV) - 21,264,316 акций (1,2% бизнеса)

- Merck & Co. Инк. (NYSE:MRK) - 22,403,102 акций (0,9% бизнеса)

- Bristol-Myers Squibb Co. (NYSE:BMY) - 29,971,194 акций (1,3%)

- T-Mobile US Inc. (NASDAQ:TMUS) - 2,413,156 акций (0,2%)

- Pfizer Inc. (NYSE:PFE) - 3,711,780 акций (0,1%)

( Читать дальше )

Bristol Myers повысила прогнозы по финансовым результатам - Финам

- 06 ноября 2020, 12:33

- |

Продажи большинства ключевых наименований показали положительную динамику – Eliquis возросли на 9% до $2,95 млрд, Orencia – увеличились на 8% до $826 млн, Opdivo – снизились на 2% до $1,780 млрд, Yervoy – выросли на 26% до $446 млн. Продажи Revlimid, пополнившего линейку препаратов компании после приобретения Celgene, внесли $3,03 млрд в квартальную выручку Bristol Myers.

Компания повысила прогноз по скорректированной прибыли на акцию с диапазона $6,10-6,25 до $6,25-6,35, а по выручке – с диапазона $40,5-42,0 млрд до $41,5-42,0 млрд.

Акции Bristol Myers находятся в числе наших рекомендаций на покупку. По итогам квартала мы констатируем, что компания сохраняет уверенную положительную динамику продаж блокбастеров, и повышение собственных прогнозов Bristol Myers на текущий год в условиях пандемии коронавируса говорит о многом. Мы считаем, что пандемия не подорвет способность Bristol Myers демонстрировать достойный рост выручки, ведь появление опасного вируса не отменяет необходимости предотвращать тромбы, уменьшать риск инсультов, лечить рак и многое другое.

С учетом этого мы сохраняем рекомендацию «покупать» по акциям Bristol Myers с целевым уровнем $79,94, что подразумевает потенциал роста в размере 25,4% от текущих уровней.Саидова Зарина

ГК «Финам»

Bristol-Myers Squibb готовится отчитаться за третий квартал - Финам

- 02 ноября 2020, 15:46

- |

Стоит отметить, что за последние 4 квартала Bristol-Myers всякий раз превосходила прогнозы по чистой прибыли на акцию и 3 раза из 4 опережала ожидания по выручке.Саидова Зарина

Наша целевая цена по Bristol-Myers составляет $79,94, что соответствует потенциалу роста 36,8% от текущих уровней.

ГК «Финам»

Пандемия не подорвет позиции Bristol-Myers - Финам

- 08 мая 2020, 14:12

- |

По итогам квартала выручка Bristol-Myers Squibb продемонстрировала рост на 82,1% г/г и составила $10,78 млрд, превысив усредненные прогнозы на $740 млн. Чистый убыток компании составил $766 млрд, снизившись на 145,3%, а в скорректированном виде чистая прибыль достигла $1,72 на акцию и на 27 центов превзошла ожидания.

Продажи ключевых наименований, за исключением одного, показали положительную динамику – Eliquis на 37,2% до $2,64 млрд, Orencia – на 11,6% до $714 млн, Opdivo – снизились на 2% до $1,766 млрд. Продажи Revlimid, пополнившего линейку препаратов компании после приобретения Celgene, внесли $2,92 млрд в выручку Bristol-Myers (+13,1%).

Компания сохранила без изменения прогноз по скорректированной прибыли в диапазоне $6,00-6,20 при выручке в размере $40,0-42,0 млрд.

Акции Bristol-Myers находятся в числе наших рекомендаций на покупку с прошлого года.

По итогам квартала мы обращаем внимание на солидный рост продаж блокбастеров, антикоагулянта Eliquis и препарата от рака крови Revlimid, а также на тот факт, что компания сохранила в силе свои прогнозы на текущий год – в условиях спада экономики из-за пандемии коронавируса это говорит о многом. Мы полагаем, что пандемия не подорвет способность Bristol-Myers демонстрировать достойный рост выручки, ведь появление опасного вируса не отменяет необходимости предотвращать тромбы, уменьшать риск инсультов, лечить рак и многое другое.Саидова Зарина

С учетом этого мы сохраняем рекомендацию «покупать» по акциям Bristol-Myers, а целевой уровень ставим на пересмотр.

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал